Devenir Conseiller Immobilier

L'actu de l'immo

Crédit immobilier pour les pour les particuliers

A partir du 1er janvier 2022, les conditions d'octroi d'un crédit immobilier pour les particuliers vont devenir plus contraignantes. Le Haut Conseil de stabilité financière (HCSF) a rendu, en ce sens, la décision le 29 septembre 2021 relative aux conditions d'octroi de crédits immobiliers. Le HCSF est une autorité en charge de la surveillance du système financier qui dépend du ministère de l'Économie et de la Banque de France.

Ainsi :

Ainsi :

le taux d'effort des emprunteurs de crédit immobilier sera limité à 35 % maximum, assurance emprunteur incluse, contre 33 % actuellement. Ce taux correspond au rapport entre les revenus annuels et les charges annuelles d'emprunt des particuliers et permet de vérifier qu'ils seront dans la capacité de régler les mensualités. Cela comprend le prêt immobilier mais aussi l'ensemble des emprunts en cours quelle que soit leur nature. En fixant le taux d'effort, le HCSF souhaite éviter la hausse du surendettement des ménages,

la durée de remboursement sera de 25 ans, avec deux ans de différé maximal.

Ce délai de 27 ans concernera les ménages qui ont une entrée en jouissance du bien décalée par rapport à l'octroi du crédit. Cela concerne les particuliers qui achètent un bien sur plan (vente en l'état futur d'achèvement ou VEFA) ou auront, sous conditions, des travaux à effectuer avant de pouvoir emménager. Ils pourront différer de deux ans le début de leur remboursement. Les banques n'autoriseront plus les prêts

d'une durée supérieure à 25 ans.

Les banques auront tout de même la possibilité de déroger à ces critères pour 20 % des crédits immobiliers.

Ces dérogations s'appliqueront pour au moins 80 % aux personnes qui achètent une résidence principale, avec au moins 30 % pour les primo-accédants.

Jusqu'à présent, les règles d'octroi étaient de simples recommandations (27 janvier 2021). Mais le Haut Conseil de stabilité financière, inquiet de l'endettement des ménages dans le contexte actuel de crise, a décidé de rendre obligatoires ses recommandations concernant l'octroi de crédit immobilier, sous peine de sanctions.

En effet, environ 20,9 % des prêts accordés par les banques sont non conformes aux recommandations.

L'Autorité de contrôle prudentiel et de résolution (ACPR) sera chargée de la vérification, et des contrôles, à partir de comptes rendus mensuels partagés par les établissements financiers et au besoin, d'appliquer des sanctions : elle délivrera des blâmes, et des sanctions pécuniaires dont le montant n'est pas encore connu.

Les ménages, qui ont peu d'apport ou des revenus faibles, devraient toujours avoir la possibilité d'emprunter grâce à la marge de flexibilité de 20 % de dérogation.

Corinne Lamoussière-Pouvreau

Juriste à l'Institut national de la consommation

(source image : fr.freepik.com/photos/affaires - Affaires photo créé par yanalya - fr.freepik.com)

Crédit-vendeur : définition, fonctionnement et fiscalité

Le crédit-vendeur est une pratique contractuelle consistant à étaler dans le temps le paiement du prix selon une chronologie convenue entre les parties.

Qu’est-ce que le crédit-vendeur ?

Achat de fonds de commerce, d’un bien immobilier, voire reprise d’une entreprise, le crédit-vendeur est une formule relativement courante qui permet d’éviter un financement bancaire traditionnel. C’est le cédant, le vendeur du bien qui fait crédit à l’acheteur. Le taux, le montant et la durée du crédit-vendeur (généralement 2 à 3 ans) sont librement déterminés par les parties.

Concrètement, le vendeur n’encaisse pas la totalité du prix de cession au comptant, lorsque le bien change de main. Le paiement s’effectue de manière échelonnée, selon un échéancier convenu entre les deux parties. Le principal intérêt de cette formule est de permettre un paiement différé dans le temps.

Comment fonctionne le crédit-vendeur ?

En pratique, le vendeur consent à l’acquéreur un prêt d’un montant équivalent à celui du prix de vente ou à une fraction du prix si l’acquéreur verse une partie de cette somme au jour du transfert de propriété. Le recours à cette formule implique la rédaction d’un acte notarié mentionnant la durée, le montant du prêt, le taux d’intérêt et des frais annexes.

Du fait de la facilité accordée, le taux du prêt est généralement plus élevé qu’avec un financement bancaire traditionnel. Il se monte en moyenne autour de 1 à 2 %. Un crédit-vendeur peut être assorti d’un taux 0 en contrepartie d’un prix de vente non négociable à la baisse. Pour financer le solde, l’acquéreur peut éventuellement se tourner vers une banque. Le fait que le cédant ait accepté de recourir à ce dispositif constitue un gage de confiance dans la solidité professionnelle du repreneur.

Crédit-vendeur : garanties

Afin de se couvrir contre le défaut de paiement, certaines garanties doivent figurer sur l’acte de cession. Ces garanties portent sur le privilège du vendeur de fonds de commerce, le nantissement, etc. Le privilège du vendeur de fonds de commerce permet notamment au vendeur d’être payé prioritairement par rapport aux autres créanciers en cas de dépôt de bilan. Le nantissement de fonds de commerce porte sur le nom commercial, le droit au bail, la clientèle, l’achalandage, le mobilier commercial, le matériel ou l’outillage servant à l’exploitation du fonds, les brevets d’invention, les licences, etc.

À noter : le vendeur peut aussi prévoir une clause résolutoire dans l’acte de cession stipulant que la vente sera résiliée de plein droit en cas de défaillance de l’acquéreur.

Cas du crédit-vendeur pour un fonds de commerce

Le crédit-vendeur est une formule utilisée dans la reprise d’un fonds de commerce lorsque l’acquéreur ne remplit pas les conditions bancaires requises pour un financement traditionnel à 100 %. On parlera alors de “crédit-vendeur entreprise”. Le crédit-vendeur peut par exemple couvrir la fraction des besoins financiers ne pouvant être satisfaite par un concours bancaire.

On estime qu’environ 50 % de la cession est généralement financée par le crédit-vendeur, le solde étant réglé au comptant le jour de la vente grâce aux disponibilités de l’acheteur ou un crédit bancaire traditionnel.

Le crédit-vendeur est fréquemment utilisé dans les ventes de fonds de commerce, mais cette formule concerne d’autres transactions, par exemple la vente d’un portefeuille boursier ou de parts sociales

Quels sont les avantages du crédit-vendeur ?

Le crédit-vendeur est d’abord un avantage pour l’acquéreur qui peut financer son achat en échelonnant le paiement.

Côté vendeur, en contrepartie du risque de défaut de paiement, le vendeur peut fixer un taux assez élevé, ce qui constitue une opportunité dans un contexte de taux d’intérêt réel (après déduction de l’inflation) faible ou négatif. Il peut aussi fixer un prix un peu plus élevé, en contrepartie des facilités allouées à l’acquéreur. Par ailleurs, cette facilité de paiement peut accroître ses chances de trouver un repreneur potentiel dans un créneau où les candidats sont rares.

Fiscalité du crédit-vendeur

Le principal inconvénient est que le cédant est théoriquement tenu de payer l’impôt sur la plus-value de cession sans attendre (article 150-0A, I du Code général des impôts) alors qu’il n’a pas encore perçu l’intégralité du produit de la vente.

Toutefois, les cessions réalisées depuis le 1er janvier 2019, peuvent sous certaines conditions, permettent de demander un étalement du paiement de l’impôt (article 1681 F, I bis du CGI). Dans le cas d’une entreprise, le cédant peut par exemple bénéficier de cet étalement d’impôt sur une durée maximale de 5 ans si l’entreprise à moins de 50 salariés et un total de bilan ou de chiffre d’affaires n’excédant pas 10 M€. Pour savoir si une opération est éligible, il est conseillé de se rapprocher d’un expert-comptable ou d’un notaire.

À noter : la constitutionnalité de l’article 150-0A, I du Code général des impôts fait l’objet d’un examen du Conseil Constitutionnel, qui a été saisi par le Conseil d’État (13/10/2021).

(source : capital.fr - image : fr.freepik.com/photos-gratuite/pile-pieces-argent-graphique-trading_5508873)

Vous risquez gros si vous publiez une annonce immobilière sans DPE

L’amende peut grimper jusqu’à 3000 euros dans le cas d’une transaction immobilière en direct.

Il est prévu depuis... 2006 mais seulement 20% des annonces immobilières le mentionnaient, selon la ministre du Logement Emmanuelle Wargon. Qui? Le Diagnostic de  performance énergétique (DPE). Sachez qu’il est désormais obligatoire et doit figurer sur votre annonce si vous vendez votre logement en direct ou si vous passez par une agence immobilière. Sur le nouveau DPE, devront ainsi apparaître la consommation énergétique (étiquette énergie) du logement à vendre à laquelle est associée une lettre (entre A, la meilleure note, et G, la pire), la quantité d’émission des gaz à effet de serre (étiquette climat) et l’estimation de la facture à payer par an pour chauffer le logement.

performance énergétique (DPE). Sachez qu’il est désormais obligatoire et doit figurer sur votre annonce si vous vendez votre logement en direct ou si vous passez par une agence immobilière. Sur le nouveau DPE, devront ainsi apparaître la consommation énergétique (étiquette énergie) du logement à vendre à laquelle est associée une lettre (entre A, la meilleure note, et G, la pire), la quantité d’émission des gaz à effet de serre (étiquette climat) et l’estimation de la facture à payer par an pour chauffer le logement.

Ainsi, un vendeur (ou un propriétaire) devra présenter un DPE, qui coûte en moyenne environ 200 euros, à l’acheteur (ou au locataire) lors d’une vente immobilière ou d’une location. Si tel n’est pas le cas, le vendeur, s’il vend en direct, encourt une amende pouvant aller jusqu’à 3000 euros. La sanction peut grimper jusqu’à 15.000 euros pour l’agence immobilière qui n’a pas affiché le DPE dans l’annonce publiée en ligne ou affichée en vitrine, dans le cas d’une transaction intermédiée. Si elles ne disposent pas de ces informations, les agences précisent généralement que les étiquettes énergie et climat n’ont pas été communiquées. Mais, pour rappel, le DPE fait partie de la longue liste des diagnostics qui doivent être réalisés avant de mettre en vente un logement.

Et ce n’est pas tout. Si le vendeur ne respecte pas cette obligation ou en cas de doute sur les résultats, le DPE est également opposable. Autrement dit, l’acheteur peut refaire un diagnostic. S’il affiche des résultats très différents, l’acquéreur (ou le locataire) peut aussi se retourner contre le vendeur (ou le propriétaire). Et ainsi obtenir une compensation. Ce dernier peut faire de même vis-à-vis du diagnostiqueur.

Par ailleurs, la durée de validité, fixée jusque-là à 10 ans, a été réduite pour certains DPE. C’est le cas pour ceux réalisés entre le 1er janvier 2013 et le 31 décembre 2017 qui sont valides jusqu’au 31 décembre 2022. Soit entre 5 et 10 ans. Quant aux DPE effectués entre le 1er janvier 2018 et le 30 juin 2021, ils sont valides jusqu’au 31 décembre 2024. Soit entre 3,5 et 7 ans. Les autres restent valides pendant dix ans.

Sachez enfin que, dans le cas d’une annonce de location, le DPE n’est pas la seule information qui est obligatoire. Depuis le 1er janvier 2022, l’encadrement des loyers aussi. Le propriétaire doit ainsi indiquer le loyer maximum qu’il peut faire payer au futur locataire. Sans oublier qu’il est en droit de lui demander un complément de loyer à partir du moment où il le mentionne sur le bail et s’il le justifie.

(source : immobilier.figaro.fr - image : fr.freepik.com/photos/affaires'>Affaires photo créé par freepik)

La taxe sur les abris de jardin n’en finit plus de s’envoler

Et de six années de hausse consécutive! La taxe d’aménagement explose même les compteurs pour bondir de 7% en 2022.

Elle ne méritera bientôt plus son qualificatif de «petite» taxe. Pour sa sixième année de hausse consécutive, la taxe cabanes de jardin s’offre une hausse carabinée de près de 7%. Créé en 2012 sous le nom officiel de «taxe d’aménagement», cet impôt frappe les constructions de plus de 5 m² (ainsi que les vérandas, piscines et parkings) sans même qu’il y ait besoin de doter la construction de fondation. La taxe s’applique même aux abris démontables pour peu qu’il s’agisse d’espaces clos et couverts d’au moins 1,8 m de hauteur. Autant dire qu’elle crée souvent de mauvaises surprises pour ceux qui viennent d’installer un nouvel équipement et la situation ne va pas s’améliorer.

Elle ne méritera bientôt plus son qualificatif de «petite» taxe. Pour sa sixième année de hausse consécutive, la taxe cabanes de jardin s’offre une hausse carabinée de près de 7%. Créé en 2012 sous le nom officiel de «taxe d’aménagement», cet impôt frappe les constructions de plus de 5 m² (ainsi que les vérandas, piscines et parkings) sans même qu’il y ait besoin de doter la construction de fondation. La taxe s’applique même aux abris démontables pour peu qu’il s’agisse d’espaces clos et couverts d’au moins 1,8 m de hauteur. Autant dire qu’elle crée souvent de mauvaises surprises pour ceux qui viennent d’installer un nouvel équipement et la situation ne va pas s’améliorer.

» LIRE AUSSI - Il apporte sa touche d’architecte à des cabanes, poulaillers et abris en bois

Cette contribution doit permettre de subventionner des projets d’aménagements urbains (entretien de la voirie, aménagement d’établissements publics...) et à un moment où la taxe d’habitation est en passe de disparaître pour tous, pas question de laisser filer d’autres recettes fiscales. Et comme cette taxe est fort judicieusement indexée sur l‘indice des coûts de la construction qui a bondi cette année, le tour est joué. La hausse de 2022 sera quasiment équivalente à la somme des trois augmentations précédentes (respectivement 3%, 3,7% et 1,1%).

Un simulateur en ligne

Selon l’arrêté du 29 décembre 2021, la taxe abri de jardin devrait s’appuyer en 2022 sur une base forfaitaire de 929 euros par mètre carré taxable en Île-de-France et 820 euros dans le reste du pays. Rappelons que le montant de cette taxe se calcule selon la formule suivante (source: service-public.fr): (surface taxable x valeur forfaitaire x taux communal ou intercommunal) + (surface taxable x valeur forfaitaire x taux départemental). La part communale s’élève généralement entre 1 et 5% tandis que la part départementale ne peut dépasser 2,5%. Pour ceux qui préfèrent s’épargner de trop fastidieux calculs, il est possible de se référer au simulateur en ligne proposé par les pouvoirs publics (attention à la mise à jour des nouvelles valeurs de référence, qui n’était pas effective à la rédaction de cet article, le 31 décembre).

(source : immobilier.figaro.fr - image : fr.freepik.com/photos/fleur'>Fleur photo créé par artursafronovvvv)

Réduction Scellier, déficit foncier et vacance locative du bien

Le 31 décembre 2009, M. et Mme A. ont acquis un appartement. Ils optent pour le dispositif dit " Scellier ", et bénéficient à ce titre d'une réduction d'impôt de ...

Contexte de l'affaire

Le 31 décembre 2009, M. et Mme A. ont acquis un appartement. Ils optent pour le dispositif dit " Scellier ", et bénéficient à ce titre d'une réduction d'impôt de 2012 à 2014 en application du CGI (Code Général des Impôts).

De même, ils déduisent de leur revenu global les déficits fonciers afférents à cet immeuble au titre de 2011, à 2014.

Par une proposition de rectification, le service a mis à leur charge des cotisations supplémentaires d'impôt sur le revenu, et pénalités, au motif que le logement en cause avait été vacant du 3 juin 2012 au 15 janvier 2015.

Les époux A ont présenté une réclamation préalable qui a été rejetée par l'administration fiscale.

Ils saisissent le TA (Tribunal Administratif) de Besançon qui a rejeté leur demande tendant à la décharge de l’intégralité de ces impositions. Ils font appel de la décision.

Ils ont par ailleurs, consenti des concessions financières, et effectué les diligences nécessaires, pour que le bien soit reloué, ainsi que l’agence gestionnaire mandatée par eux.Pour les époux, l'absence de location, du 3 juin 2012 au 15 janvier 2015 ne résulte pas de leur volonté, mais de la conjoncture défavorable.

Les pièces produites attestent de leurs démarches.

L'immeuble acquis en 2009 a été vacant du 3 juin 2012 au 15 janvier 2015.

Article 15 du CGI : " Les revenus des logements dont le propriétaire se réserve la jouissance ne sont pas soumis à l'impôt sur le revenu (...) ". Il en résulte que les charges afférentes ne peuvent pas venir en déduction pour la détermination du revenu foncier. Un mandat de gestion a été conclus le 18 janvier 2010, avec une agence pour la location de l'appartement, pour une durée de trente-six mois renouvelable par tacite reconduction. Les époux A établissent avoir accepté plusieurs baisses du prix du loyer, même s’ils ont tardé à adapter un montant de loyer aux caractéristiques du marché.

Article 199 septvicies du CGI dans sa version applicable au litige : " I. - 1. Les contribuables domiciliés en France au sens de l'article 4 B qui acquièrent, entre le 1er janvier 2009 et le 31 décembre 2012, un logement neuf ou en l'état futur d'achèvement bénéficient d'une réduction d'impôt sur le revenu à condition qu'ils s'engagent à le louer nu à usage d'habitation principale pendant une durée minimale de neuf ans. (...) VII. - La réduction d'impôt obtenue fait l'objet d'une reprise au titre de l'année au cours de laquelle intervient : 1° La rupture de l'engagement de location ou de l'engagement de conservation des parts mentionné aux I, IV ou VIII ; (...) ".

L’avantage fiscal est maintenu, sous réserve, que le contribuable justifie avoir accompli sans délai toutes les diligences pour que son bien puisse être reloué.

Décide :

Article 1er : La requête de M. et Mme A. est rejetée. Cour de cassation du 31 décembre 2021, arrêt n°Arrêt de la CAA de Nancy du 31 décembre 2021, n°20NC00281

Commentaire de LégiFiscal

La juridiction rappelle ici, que la vacance locative de deux ans et demi d’un bien immobilier, peut remettre en cause la déduction du déficit foncier et la réduction Scellier.

Les époux A n’ont pas accompli les diligences nécessaires permettant une nouvelle location du bien sur un marché locatif peu dynamique.

« Ils doivent être regardés comme ayant rompu, même involontairement, l'engagement de location leur ouvrant droit à la réduction d'impôt »

(Source : legifiscal.fr - Image : fr.freepik.com/photos-gratuite/marteau-cour-livres-concept-jugement-droit_8760905 )

Idées pour aménager l'espace sous l'escalier

Etroit, difficile d'accès, l'espace sous l'escalier est compliqué à aménager. Ces quelques mètres carrés peuvent pourtant être optimisés pour y créer des rangements, installer une bibliothèque, un coin bureau, ou une petite cuisine.

On renonce souvent à occuper cet espace exigu, pas toujours simple d'accès. La surface située sous l'escalier représente pourtant quelques mètres carrés qui, bien aménagés, s'avèrent être un vrai plus dans un intérieur. Et il suffit parfois de pas grand-chose pour transformer cet espace perdu en un coin pratique et fonctionnel. Dans l'entrée, dans le salon ou encore au sous-sol, il existe plusieurs solutions pour aménager le dessous d'un escalier. Le plus simple est sans doute d'en faire un espace de rangement. Etagères et placards y trouvent en effet facilement leur place, et s'accommodent sans mal de cette configuration complexe. Dans une pièce à vivre, on peut également y caser une bibliothèque, un petit coin bureau, ou encore y aménager le coin télé. En fonction de l'espace disponible, il est aussi possible d'y installer une petite buanderie, ou même une cuisine. Avec un peu d'imagination et quelques idées astucieuses, optimisez vous aussi cette surface pleine de potentiel.

Un dressing sur-mesure sous l'escalier

Parce qu'on n'a jamais assez de rangements à la maison, mais qu'on manque souvent de place pour les aménager, investir l'espace sous l'escalier est une excellente idée. Ce dressing réalisé sur-mesure permet d'optimiser le moindre centimètre disponible et éviter les espaces perdus. On peut ainsi tout ranger sans empiéter sur le reste de la pièce à vivre.

Un coin lecture cosy niché sous l'escalier

Légèrement isolé du passage, ce petit coin ultra cosy deviendra vite l'endroit préféré des amateurs de lecture. Nichée sous l'escalier, cette banquette a tout bon : un matelas et des coussins moelleux pour le confort, des rangements qui se glissent discrètement sous l'assise, et même des rayonnages pour occuper intelligemment tout l'espace disponible. A copier d'urgence !

(Source: maisonapart.com)

Un coin lecture cosy niché sous l'escalier © Castorama

Diagnostic de Performance Énergétique : où en est-on en 2022 ?

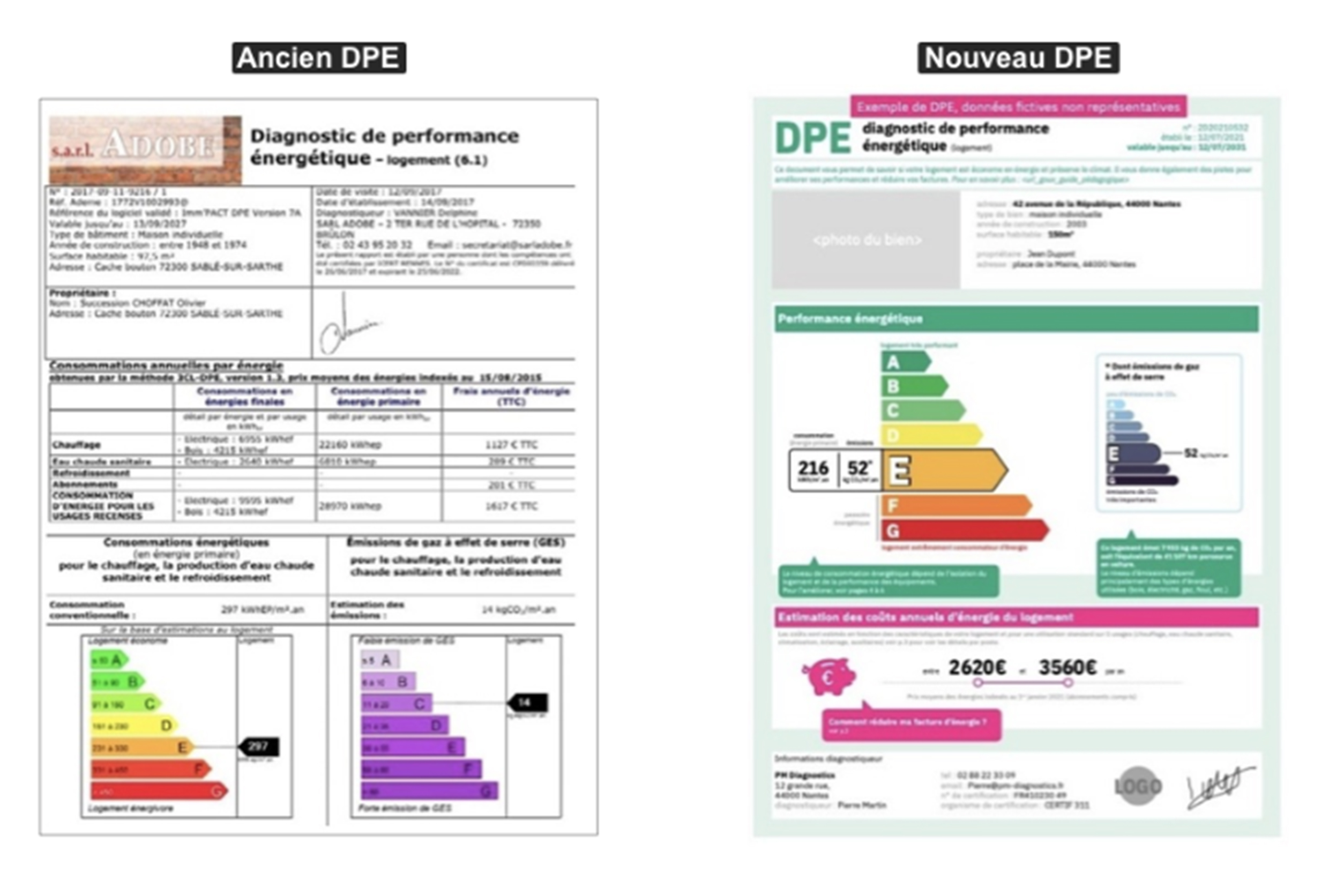

Instauré en juillet 2021, le nouveau diagnostic de performance énergétique (DPE) a posé quelques problèmes de mise en œuvre. Jugé trop contraignant, ses critères ont été assouplis afin de ne pas pénaliser un trop grand nombre de logements. En ce début d’année, Superimmo fait le point sur ce qu’il faut savoir avant de conclure une transaction.

Le DPE, qu’est-ce que c’est ?

Instauré par la directive européenne sur la performance énergétique des bâtiments (DPEB), le diagnostic de performance énergétique existe en France depuis 2006. Ce document est communiqué lors de chaque transaction immobilière (vente ou location d’un logement à usage d’habitation principale). Il est réalisé à l’initiative du vendeur ou du bailleur, et il concerne aussi bien les maisons individuelles que les logements collectifs.

Un document établi par un professionnel certifié

Le DPE est établi par un professionnel indépendant certifié et titulaire d’une assurance professionnelle. Pour trouver un diagnostiqueur immobilier certifié, il vous suffit de consulter l’annuaire mis à disposition par le Ministère de la Cohésion des territoires.

Le DPE figure dans le dossier de diagnostic technique (DTT)

Le DPE est inclus dans le « dossier de diagnostic technique », aux côtés de tous les autres diagnostics qui concernent le logement (électricité, gaz, assainissement, plomb, amiante, termites, risques naturels et technologiques).

Un nouveau DPE depuis le 1er juillet 2021

Entré en vigueur le 1er juillet 2021, le nouveau DPE apporte plusieurs améliorations par rapport à son prédécesseur. Plus fiable, plus lisible, il devient aussi opposable, ce qui signifie que les vendeurs et les bailleurs deviennent responsables des informations communiquées aux acquéreurs et aux locataires.

Une méthode d’évaluation plus fiable

Une méthode d’évaluation plus fiable

Le DPE s’appuie désormais sur une méthode de calcul identique pour tous les logements. En harmonisant les pratiques, les pouvoirs publics ont voulu supprimer l’évaluation dite « sur factures », qui prenait uniquement en compte la consommation d’énergie du logement. Dorénavant, les diagnostiqueurs devront s’appuyer sur les caractéristiques physiques de l’habitation : qualité de l’isolation, type de fenêtres, système de chauffage, etc.

Un diagnostic opposable

Le DPE devient aussi opposable, au même titre que les diagnostics qui concernent les installations électriques, l’amiante et le plomb. Concrètement, les nouveaux propriétaires et les locataires pourront, en cas de doute, faire réaliser un nouveau diagnostic – et en cas d’écart, demander une compensation financière ou saisir la justice.

Un document plus lisible

Le nouveau DPE adopte aussi un design plus lisible et plus pédagogique. Il inclut désormais une estimation de la facture énergétique du logement, ainsi que divers renseignements sur les déperditions thermiques, l’état de la ventilation et de l’isolation, ou le confort d’été. Mais ce n’est pas tout : le nouveau DPE indique aussi aux acquéreurs et aux locataires quels seront les travaux de rénovation à prévoir dans les années à venir.

(Source : Superimmo.com - Image : fr.freepik.com/photos/affaires - Affaires photo créé par kjpargeter)

La sécurité : le premier critère de sélection d’un bien pour les jeunes

Les rêves immobiliers des jeunes ne sont pas si éloignés de ceux de leurs parents ! Une étude menée par l’IFOP pour la FNAIM révèle que 70 % des 18-30 ans souhaitent s’installer dans une maison individuelle, où leur sécurité (physique, sanitaire…) est préservée.

Une maison individuelle en zone péri-urbaine : voilà à quoi aspirent les jeunes âgés de 18 à 30 ans

pour leur résidence principale, selon un sondage réalisé en novembre 2021 par l’IFOP pour la FNAIM auprès de 1000 étudiants et jeunes actifs. Mais contrairement à leurs aînés, la présence de verdure (citée par 91 % des sondés), la proximité des équipements et des services publics (87 %) et le fait de vivre dans un logement respectueux de l’environnement (86 %) ne suffisent pas à leur bonheur. De manière assez inattendue, 96 % des jeunes citent la sécurité comme un critère de sélection « important ». Plus d’un tiers (37 %) le juge même « indispensable ».

Après avoir été confinés pendant plusieurs mois dans des logements souvent exigus (voire chez leurs parents puisque 40 % des 18-30 ans y vivent encore), du fait de la crise du Covid-19, « les étudiants et les jeunes actifs cherchent, dans leur futur habitat, un cocon familial mais aussi sanitaire, qu’incarnent parfaitement les maisons individuelles », commente Jean-Marc Torrollion, président de la FNAIM, au cours de la conférence de rentrée sur la conjoncture immobilière. Par ailleurs, « le critère de sécurité ne doit pas être décorrélé de l’ambiance politique globale. L’expression sécuritaire étant au cœur des discours de la majorité des candidats à l’élection présidentielle », ajoute-t-il.

Les jeunes attirés par l’investissement locatif

D’une manière plus globale, près de la moitié des jeunes sondés dans le cadre de cette étude reconnaissent que la pandémie a modifié leurs souhaits en matière d’habitat : 80 % souhaitent un jardin privatif et 65 % un espace pour télétravailler. Pour autant, leur envie de devenir propriétaire de leur logement est intacte : 8 jeunes sur 10 considèrent le fait de devenir propriétaire comme « important ». Cette étape est d’ailleurs perçue comme un schéma plus économique pour 85 % d’entre eux. Résultat : en plus des 14 % de jeunes déjà propriétaires, 6 sur 10 envisagent d’acheter un logement pour leur résidence principale. D’ici 5 ans pour 7 actifs sur 10.

L’investissement locatif remporte également les faveurs des jeunes. Plus d’un tiers (35 %) des 18-30 ans envisage d’acheter un logement dans ce cadre. « La bonne nouvelle, c’est que l’accès à la propriété n’est pas freiné par le financement : 45 % des jeunes actifs considèrent qu’il est facile d’obtenir un crédit immobilier. C’est un pourcentage qui est aligné avec la moyenne nationale, toutes tranches d’âges confondues », précise Jean-Marc Torrollion. Rappelons que tous les indicateurs sont au vert pour les porteurs de projets, jeunes ou moins jeunes : « Il est aujourd’hui possible d’emprunter à 1,08 %, sachant que l’inflation est de 2,8 % et que les prix immobiliers ont augmenté de 7,2 % en 2021. »

(Source : journaldelagence.com - image : fr.freepik.com/photos-gratuite/couple-smiley-maison-jour-du-demenagement-boites-au-dessus-tete)

Loi de Transition énergétique : L’Etat finance le remplacement du chauffage dans les maisons des Français !

La messe semble dite pour les chaudières polluantes. Après la suppression annoncée du fioul, l’un des principaux objectifs de la RT 2020 concerne la fin des chaudières à gaz. Si comme de nombreux français, vous êtes chauffé par l'un de ces chauffages polluants, lisez cet article !

La messe semble dite pour les chaudières polluantes. Après la suppression annoncée du fioul, l’un des principaux objectifs de la RT 2020 concerne la fin des chaudières à gaz. Si comme de nombreux français, vous êtes chauffé par l'un de ces chauffages polluants, lisez cet article !

C’est officiel : l’installation de nouvelles chaudières Fioul et Gaz est interdite depuis le 1er janvier 2022…à quelques exceptions près. Le ministère de la Transition écologique, a annoncé, la mise en consultation du décret avant sa publication au printemps. Cette mesure s’inscrit dans la stratégie du gouvernement de sortir l’ensemble des bâtiments du chauffage polluant d’ici 2028.

Parmi les mesures annoncées, certaines ont fait plus de bruit que d’autres ; notamment, l’interdiction du chauffage au gaz. Pourquoi ? Comme le fioul, le gaz naturel est un combustible fossile, qui génère une grande quantité de gaz à effet de serre lors de son extraction. Pour cette raison, l’installation des chaudières à gaz est désormais interdite depuis 2021 pour les construction de type maisons individuelles.

Sont concernés : tous les modèles de chaudières gaz. La chaudière à condensation ne fait pas exception. Malgré son nom de « chaudière à très haute performance énergétique », elle reste trop polluante pour respecter les normes de la RE 2020.

Comment le gouvernement compte s'y prendre ?

Ainsi, le gouvernement veut réduire drastiquement les émissions de CO2 du pays et cela passe par la Transition Energétique des foyers : il offre jusqu’à 15.000 € d'aides aux propriétaires pour remplacer leurs chaudières polluantes et obtenir une pompe à chaleur dernier cris !

Grâce à la Pompe à chaleur, les économies sur les factures sont colossales. En effet, ce nouveau système entièrement pris en charge par les aides permet aux Français de bénéficier d’un chauffage puissant en hiver et d’une climatisation en été.

Désormais, tous les propriétaires français détiennent les mêmes droits pour remplacer leurs chauffages grâce aux subventions d’État.

Vu au journal de 20h sur TF1 : Le gouvernement a annoncé la fin des chaudières dès le 1er janvier 2021.

Il n’y a pas eu de surprises particulières quand l’État a annoncé, en juillet 2020, une interdiction du chauffage au fioul. On aurait pu penser que cela concernerait uniquement les logements neufs, mais le gouvernement a annoncé que les logements existants seront également concernés dès le 1er janvier 2022.

Ainsi, dès 2022, la pose (en neuf) ou le remplacement (en rénovation) d’une chaudière au fioul sera totalement interdit. Il est donc recommandé aux propriétaires de profiter au plus vite des subventions avant que celles-ci ne soient plus disponibles et que le remplacement de leur chaudière ne soit plus subventionné et rendu obligatoire.

(Source : subvention-ecologique.com - image : fr.freepik.com)

Changements à prévoir dès le 1er janvier 2022 pour le secteur immobilier

Travaux, construction, imposition : voici tout ce qui change en 2022.

– Nouvelles normes de construction, audit énergétique en cas de vente, interdiction de louer des passoires thermiques, gel des loyers.

– Dès le 1er janvier 2022, la RE2020 sera effective. Cette nouvelle réglementation environnementale concerne les bâtiments neufs (maisons individuelles et biens collectifs) et remplace la RT2012.

– Les propriétaires de passoires thermiques, ces biens immobiliers notés de F à G au titre du diagnostic de performance énergétique (DPE), devront obligatoirement présenter un audit énergétique en cas de vente. La mesure devait entrer en vigueur au 1er janvier, mais elle a été repoussée au 1er septembre 2022

– « France Rénov’ est le nouveau nom du service public de la rénovation de l’habitat piloté par l’Anah »

– Dès le 1er janvier 2022, les bureaux ou commerces de plus de 1.000m² devront déclarer leur consommation d’énergie.– La mesure prévue par la loi climat et résilience interdit toute augmentation de loyer pour les biens notés F et G dès le 25 août 2022.

– Dès le début de l’année 2022, les particuliers et les professionnels pourront déposer leur demande de permis de construire ou demande d’autorisation de modification d’urbanisme en ligne.

– Les recommandations du Haut Conseil de la stabilité financière (HCSF) deviennent des règles obligatoires pour les banques au 1er janvier. Pour les emprunteurs cela se traduit par un resserrement des conditions d’octroi des prêts immobiliers

– Le dispositif Louer Abordable est prolongé jusqu’au 31 décembre 2024.

– Dès le 1er janvier 2022, les syndics professionnels seront dans l’obligation de présenter aux copropriétaires une fiche d’information sur les prestations et le prix qu’ils proposent. Le contenu de cette note descriptive est encadré par la loi (arrêté du 30 juillet 2021).

– Les tarifs de vente du gaz n’augmenteront pas au 1er janvier 2022 et ce, jusqu’au 30 juin 2022.

– Pour les propriétaires et les locataires, changement du système de cautionnement.

– Autre mesure liée à l’assurance de crédit immobilier qui pourrait passer en 2022, la fin du questionnaire de santé lors d’une demande d’assurance emprunteur.

– Interdiction d’installer de nouveaux chauffages au fioul

(source : immoactu.com - image : https://fr.freepik.com/photos/modele-Modèle photo créé par jannoon028)

Logement : Tout ce qu'il faut savoir avant de vivre en zone inondable

Les précautions à prendre

Avant d’acheter un bien situé en zone inondable, vous devez vous montrer prudent :

- Vérifiez le niveau de risque : zone blanche, bleue ou rouge. Une fois la couleur déterminée, demandez un maximum d’informations concernant le terrain, les spécifications du bien et les éventuelles contraintes et normes de construction. Pensez aussi à vous renseigner sur les possibilités d’agrandissement ultérieur et de clôture de la propriété pour éviter les mauvaises surprises.

- Négociez le prix : un territoire à risques implique une baisse de prix. Il s’agit donc de se renseigner en amont pour en profiter. En revanche, un tarif très faible pourrait être de mauvais augure quant à la réalité du risque d’inondation…

- Prenez garde à l’assurance : avant de signer, renseignez-vous sur le coût et les garanties de votre future assurance habitation. En zone inondable, la facture a évidemment tendance à augmenter.

(Source : 20minutes.fr - image : https://fr.freepik.com/photos/hiver - Hiver photo créé par wirestock)

Les conditions d'octroi d'un crédit immobilier à partir du 1er janvier 2022

les conditions d'octroi d'un crédit immobilier pour les particuliers vont devenir plus contraignantes. Le Haut Conseil de stabilité financière (HCSF) a rendu, en ce sens, la décision le 29 septembre 2021 relative aux conditions d'octroi de crédits immobiliers. Le HCSF est une autorité en charge de la surveillance du système financier qui dépend du ministère de l'Économie et de la Banque de France.

les conditions d'octroi d'un crédit immobilier pour les particuliers vont devenir plus contraignantes. Le Haut Conseil de stabilité financière (HCSF) a rendu, en ce sens, la décision le 29 septembre 2021 relative aux conditions d'octroi de crédits immobiliers. Le HCSF est une autorité en charge de la surveillance du système financier qui dépend du ministère de l'Économie et de la Banque de France.

Ainsi :

A partir du 1er janvier 2022

- le taux d'effort des emprunteurs de crédit immobilier sera limité à 35 % maximum, assurance emprunteur incluse, contre 33 % actuellement. Ce taux correspond au rapport entre les revenus annuels et les charges annuelles d'emprunt des particuliers et permet de vérifier qu'ils seront dans la capacité de régler les mensualités. Cela comprend le prêt immobilier mais aussi l'ensemble des emprunts en cours quelle que soit leur nature. En fixant le taux d'effort, le HCSF souhaite éviter la hausse du surendettement des ménages,

- La durée de remboursement sera de 25 ans, avec deux ans de différé maximal. Ce délai de 27 ans concerne les ménages qui ont une entrée en jouissance du bien décalée par rapport à l'octroi du crédit. Cela concerne les particuliers qui achètent un bien sur plan (vente en l'état futur d'achèvement ou VEFA) ou auront, sous conditions, des travaux à effectuer avant de pouvoir emménager. Ils pourront différer de deux ans le début de leur remboursement. Les banques n'autorisent plus les prêts d'une durée supérieure à 25 ans.

Les banques auront tout de même la possibilité de déroger à ces critères pour 20 % des crédits immobiliers.

Ces dérogations s'appliqueront pour au moins 80 % aux personnes qui achètent une résidence principale, avec au moins 30 % pour les primo-accédants.

Jusqu'à présent, les règles d'octroi étaient de simples recommandations (27 janvier 2021). Mais le Haut Conseil de stabilité financière, inquiet de l'endettement des ménages dans le contexte actuel de crise, a décidé de rendre obligatoires ses recommandations concernant l'octroi de crédit immobilier, sous peine de sanctions.

En effet, environ 20,9 % des prêts accordés par les banques sont non conformes aux recommandations.

L'Autorité de contrôle prudentiel et de résolution (ACPR) sera chargée de la vérification, et des contrôles, à partir de comptes rendus mensuels partagés par les établissements financiers et au besoin, d'appliquer des sanctions : elle délivrera des blâmes, et des sanctions pécuniaires dont le montant n'est pas encore connu.

Les ménages, qui ont peu d'apport ou des revenus faibles, devraient toujours avoir la possibilité d'emprunter grâce à la marge de flexibilité de 20 % de dérogation.

Corinne Lamoussière-Pouvreau

Juriste à l'Institut national de la consommation

Négociateur du GROUPEMENT IMMOBILIER

Groupement Immobilier vous permet de rejoindre un réseau national à taille humaine, en premier lieu axé sur le partage des connaissances entre les conseillers immobilier indépendants, la réussite collective, individuelle ainsi que la convivialité du Réseau. Depuis 30 ans nous sommes un acteur important du marché de l’immobilier.

Rejoignez un réseau en plein essor. Back-office juridique, commercial, gestion, formation et service communication. Notre réseau se développe sur le territoire national. Si le métier de l’immobilier vous intéresse et si vous souhaitez obtenir une rémunération à la hauteur de votre investissement personnel, contactez-nous et proposez-nous votre candidature.

Et si le logement se préoccupait vraiment de votre santé?

La crise sanitaire a rappelé aux Français que leur domicile était aussi et avant tout un cocon

La crise sanitaire a rappelé aux Français que leur domicile était aussi et avant tout un cocon

protecteur. Ils réalisent désormais dans leur très grande majorité que leur habitation a un impact sur leur santé, selon un récent sondage.

Du confort, une belle déco, de l’espace, c’est bien, mais quand on n’a pas la santé, cela ne vaut

finalement pas grand-chose. Alors que la crise sanitaire a fait prendre conscience à tous, du temps que l’on pouvait passer entre ses quatre murs et qu’il était important de s’y sentir bien, le promoteur Cogedim a souhaité documenter ce lien entre logement et santé.

Au terme d’un sondage réalisé par Opinionway auprès de 2500 Français, il en résulte que pas

moins de 80% d’entre eux affirment que leur logement a un impact majeur sur leur santé, aussi bien physique que mentale et sociale. «Bien avant la superficie, le prix ou la sécurité, l’amélioration de la santé dans le logement est la première raison qui pourrait inciter les Français à déménager, souligne Vincent Ego, directeur général Cogedim. De la même façon, un Français sur deux se dit prêt à payer plus cher pour avoir un logement plus sain.»

Dans le détail: pour 71% des sondés, la qualité du logement a un impact positif sur leur santé physique en général, sur leur sommeil (68%), leur santé respiratoire (67%) et sur leur résistance aux maladies (67%). Ils sont même 77% à estimer que la qualité du logement contribue à leur bien-être général, 68% qu’elle a également des répercussions favorables sur leur niveau de stress. Enfin, 79 des Français estiment que la qualité de leur logement est source d’une meilleure qualité de vie, 69% estimant même qu’elle a un effet positif sur les relations avec les autres.

(Source : Le Figaro)

Des conseils pour l’achat immobilier

Tout le monde rêve d’acquérir un bien immobilier pour soi dans la vie. En effet, c’est une étape délicate qui devrait être bien maîtrisée avant l’action pour ne pas avoir de mauvaises surprises. Les bonnes pratiques pour dénicher un bien immobilier sont donc primordiales pour l’acquéreur, que celui-ci serve de logement ou non.

Le type de bien

Le type de bien

Le choix de bien immobilier dépend en effet de la raison principale de l’acquisition. Plusieurs types de biens peuvent s’offrir à l’acquéreur :

- L’achat de bien neuf

Pour une valeur sûre, les investisseurs choisissent ce type de bien immobilier pour les qualités déjà présentes, mais qui peuvent également être sur mesure selon les besoins de l’acquéreur tout en respectant les dernières normes en vigueur.

- L’achat de bien ancien

Les biens anciens présentent de nombreux avantages surtout sur l’emplacement géographique dans les grandes villes. Des travaux de rénovation sont particulièrement nécessaires pour remettre à neuf le bien en question. Pensez alors à vérifier les vices cachés qui peuvent vous coûter plus cher.

- L’achat de terrain pour la construction

Le terrain nu est tout aussi avantageux pour l’acquéreur en fonction de ses besoins personnels. Que ce soit pour une construction ou une amélioration pour une belle plus-value dans les années à venir.

La recherche de bien

La recherche de bien immobilier peut bien s’effectuer soi-même avec les moyens possibles comme internet, les annonces et les différents réseaux. Différents portails et sites sont également disponibles pour permettre une recherche rapide de bien à acquérir. D’une autre part, la tâche peut être assurée par des professionnels dans la vente immobilière. Que ce soit un chasseur immobilier, un agent au sein d’une agence, ou des intermédiaires, l’acquéreur peut bien leur faire confiance et choisir selon les honoraires et les conditions proposées.

Des solutions alternatives sont bien disponibles pour acquérir un bien. Les occasions de vente aux enchères sont nombreuses et avantageuses pour des biens inestimables dans la vie quotidienne.

La vérification

C’est une étape primordiale dans l’achat d’un bien, surtout quand il s’agit d’un achat dans l’ancien. L’état des lieux est bien sûr à vérifier pour effectuer un calcul rapide des coûts de réparation et de rénovation qui devront être inclus dans le prix initial d’investissement. L’emplacement et les différentes vérifications de la qualité de l’environnement devront également influencer le choix de l’acquéreur.

Le financement

C’est effectivement l’élément le plus essentiel pour l’acquéreur d’un bien immobilier. Disposant d’un fond déjà en place, l’achat peut être plus facile. Tout en prenant en compte tous les paramètres précédents, le moyen de financement peut varier selon le projet d’acquisition, les frais de devis et les honoraires des professionnels engagés inclus.

D’autres moyens comme le crédit bancaire ou les différents avantages fiscaux peuvent également être une solution pour compléter le budget de l’acquéreur. Certains font même appel à des assurances qui devront principalement servir à des fonds pour la retraite.

(Source : Actu Immobilier)

5 travaux pour rénover votre logement et lui donner de la valeur

Tout logement se doit d’être entretenu de façon régulière. Que ce soit juste pour votre habitation ou pour une location ou vente, il est utile et important de se soucier de la qualité de son logement. Dans le cadre d’une vente ou d’une location, vous devez savoir que les logements bien entretenus attirent plus de monde et génèrent plus de bénéfices.

Tout logement se doit d’être entretenu de façon régulière. Que ce soit juste pour votre habitation ou pour une location ou vente, il est utile et important de se soucier de la qualité de son logement. Dans le cadre d’une vente ou d’une location, vous devez savoir que les logements bien entretenus attirent plus de monde et génèrent plus de bénéfices.

1. Rafraîchir le bâtiment en remplaçant les bois

Au fur et à mesure que les années passent, le bois pourrit. Ce dernier est cependant l’un des éléments omniprésents dans une structure habitable. Si vous souhaitez mettre en location ou vendre votre appartement, le laisser dans un état de délabre est non conventionnel. Il est de ce fait important de renouveler le bois présent dans votre maison ou appartement, en prenant soin de sélectionner :

- du bois résistant

- du bois de qualité

- du bois durable (à renouveler au moins après 100 ans)

2. Redorer l’habitation avec de nouvelles couleurs

Les couleurs de votre maison peuvent également se voir ternes au bout de quelques années. Redonnez de la couleur à vos murs, intérieurs comme extérieurs, et donnez peau neuve à votre habitation. Si vous souhaitez connaître les couleurs qui iront parfaitement à votre maison, vous avez la possibilité de vous renseigner en premier au niveau de votre mairie, dans le cas où un plan d’urbanisme limiterait le type de couleur que vous pouvez appliquer. Dans le cas contraire, vous avez la possibilité de choisir des couleurs, à la fois en fonction de vos appréciations personnelles, mais aussi en fonction de la forme de votre demeure.

3. Optez pour un réarrangement de l’espace

Lorsque vous avez initialement construit ou acheté votre maison, vous avez fait que les arrangements soient adaptés à vos besoins. Toutefois, il est possible de réorganiser cet espace pour en faire une habitation standard. Des travaux sont en effet à prévoir comme la démolition de certains murs et la construction d’autres murs pour élargir et rétrécir certains endroits de la maison. Pour autant, de tels travaux vous permettront de redonner de la valeur à votre maison.